コラム vol.530

コラム vol.530株式を相続したときの相続稅は?上場株式と非上場株式の違いを含めて解説

公開日:2024/11/29

相続ではさまざまな財産を引き継ぐことになりますが、その中に株式があることも多いでしょう。昨今の投資ブームもあり、NISA口座の急速な増加に代表されるように、現金で保有するよりも資産価値の上昇を期待して株式投資を行う人が増加しています。

相続によって株式を取得したときには、相続稅を算定するために株式評価をする必要があります。

ただし、株式は上場株式か非上場株式かで、相続稅評価額の算出に大きな違いがあります。

上場株式の相続稅評価額

上場株式の評価額は、「1株あたりの株価×保有株式數」となります。ただし、上場株式の場合、保有株式數を把握するのは簡単ですが、「1株あたりの株価」は日々変動していますので、算出にあたっての決まりがあります。

上場株式の株価は常に変動しており、どの段階の株価を選ぶかで相続稅評価額が変わってしまいます。よって、相続稅評価額を決定する際の上場株式の「1株あたりの株価」は、「相続開始日の終値」「相続開始月の毎日の終値の平均値」「相続開始前月の毎日の終値の平均値」「相続開始前々月の毎日の終値の平均値」の4つの時點のなかでもっとも低い金額を適用するとされています。

被相続人が複數の銘柄の上場株式を保有していた場合、全ての株式を同じ時期で評価する必要はなく、その株式ごとに最も低い金額で評価します。

非上場株式の相続稅評価額

非上場株式は証券會社で取引されていませんので、客観的な數値がなく、株価がはっきりと示されているわけではありません。評価額を算出するには、上場株式とは異なる計算方法を採用する必要があります。

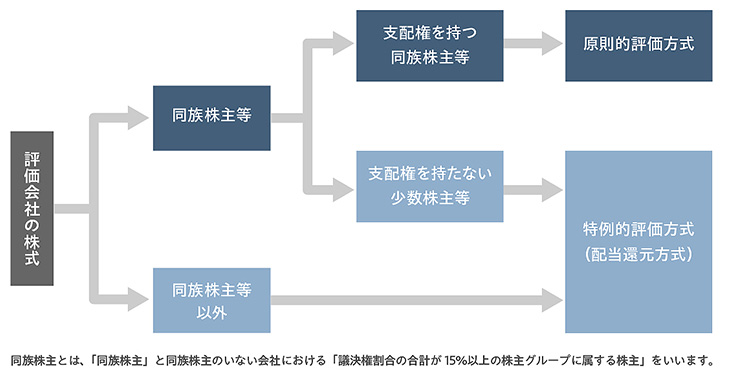

國稅庁の「取引相場のない株式の評価」によれば、「取引相場のない株式は、相続や贈與などで株式を取得した株主が、その株式を発行した會社の経営支配力を持っている同族株主等か、それ以外の株主かの區分により、それぞれ原則的評価方式または特例的な評価方式である配當還元方式により評価します」とあります。同族株主か否かで會社経営への影響度(経営支配力)が変わります。一般的に同族の場合は経営への影響力が大きくなりますので、同族以外の人とは株式を保有する目的が変わってくると考えられるからです。

図1:取引相場のない株式等の評価方式

原則的評価方式

原則的評価方式は、評価する株式を発行した會社を総資産価額、従業員數および取引金額により大會社、中會社または小會社のいずれかに區分して評価します。

| 大會社 | 大會社は、原則として、類似業種比準方式により評価します。類似業種比準方式とは、類似業種の株価を基に、評価する會社の一株當たりの「配當金額」、「利益金額」および「純資産価額(簿価)」の3つで比準して評価する方法です。 |

|---|---|

| 小會社 | 小會社は、原則として、純資産価額方式によって評価します。純資産価額方式とは、會社の総資産や負債を原則として相続稅の評価に洗い替えて、その評価した総資産の価額から負債や評価差額に対する法人稅額等相當額を差し引いた殘りの金額により評価する方法です。 |

| 中會社 | 中會社は、大會社と小會社の評価方法を併用して評価します。 |

特例的な評価方式

取引相場のない株式は、原則として、以上のような方式により評価しますが、同族株主以外の株主が取得した株式については、その株式の発行會社の規模にかかわらず原則的評価方式に代えて特例的な評価方式である配當還元方式で評価します。配當還元方式とは、その株式を所有することによって受け取る一年間の配當金額を、一定の利率(10パーセント)で還元して元本である株式の価額を評価する方法です。

(國稅庁「取引相場のない株式の評価」より)

相続により取得した非上場株式をその発行會社に譲渡した場合の課稅の特例

非上場株式は一般株式市場で取引できないため、非上場株式を現金に換えるのは簡単ではありません。株を保有するということは、経営の一端を擔うことになりますが、経営參加の意図がなく、保有することに意義を感じられなければ、株式の発行會社に譲渡するなどの処分方法をとることもあるでしょう。

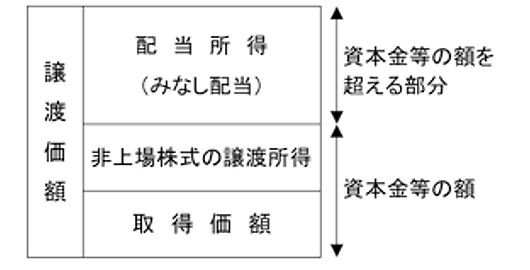

通常、個人が所有する非上場株式をその発行會社に譲渡(金融商品取引所の開設する市場における取引等を除きます)して、発行會社から対価として金銭その他の資産の交付を受けた場合、その交付を受けた金銭の額および金銭以外の資産の価額の合計額がその発行會社の資本金等の額のうち、その交付の基因となった株式に対応する部分の金額を超えるときは、その超える部分の金額は配當所得とみなされて所得稅が課稅されます。

図2

しかし、相続または遺贈により財産を取得し、その相続または遺贈について納付すべき相続稅額がある個人が、その相続の開始があった日の翌日からその相続稅の申告書の提出期限の翌日以後3年を経過する日までの間に、その相続稅の課稅の対象となった非上場株式をその発行會社に譲渡した場合において、その譲渡対価の額がその譲渡した非上場株式に係る資本金等の額を超えるときは、その超える部分の金額については、みなし配當課稅を行わずに全額を非上場株式の譲渡所得の収入金額とする特例制度があります。

この特例を適用すると、その譲渡対価の額の全額が非上場株式の譲渡所得の収入金額となり、その収入金額から取得費および譲渡に要した費用を控除して計算した譲渡所得金額の15パーセント(※)に相當する金額の所得稅が課稅されます。

※平成25年から令和19年までは、復興特別所得稅として各年分の基準所得稅額の2.1パーセントを所得稅と併せて申告?納付することになります。

相続財産を譲渡した場合の取得費の特例

相続または遺贈により取得した土地、建物、株式などの財産を、一定期間內に譲渡した場合に、相続稅額のうち一定金額を譲渡資産の取得費に加算することができます。

ただし、この特例は譲渡所得のみに適用がある特例ですので、株式等の譲渡による事業所得および雑所得については、適用できません。

また、特例の適用を受けるための要件として、「相続や遺贈により財産を取得した者であること」「その財産を取得した人に相続稅が課稅されていること」「その財産を、相続開始のあった日の翌日から相続稅の申告期限の翌日以後3年を経過する日までに譲渡していること」となっています。

(國稅庁「相続財産を譲渡した場合の取得費の特例」より)

株式を相続する場合の注意點

株式を贈與あるいは相続する場合は、時期やタイミングがとても重要になります。たとえば、上場株式の価額が下落したタイミングで生前贈與をしておけば、相続発生時に価額が高騰したとしても、贈與したタイミングでの評価額に対して課稅されますので、稅務対策になります。ただし、株式の贈與後に価額が下落してしまった場合は、その逆になります。

株式の相続は、複雑な點も多く、相続によって株式を取得したとき(取得することが想定されるとき)には、できるだけ早い時期に弁護士や稅理士に相談してください。